今回は、株式会社Aerial Partnersに日々寄せられる質問の中でも頻度の高い、移動平均法・総平均法の内容や、両者の違いやメリット・デメリットを解説します。

(2019年7月24日追記)2019年度より評価方法として採用する計算方法については、確定申告期日(2020年3月16日)までに書面により所轄税務署長に届け出が必要になりました。

監修税理士

株式会社Aerial partners 事業部長 / 公認会計士・税理士

監査法人でデューデリジェンス、原価計算導入コンサルなどの業務を中心に従事。また、証券会社の監査チームの主査として、分別管理に関する検証業務も行う。暗号資産事業者に対する経理支援を行っており、暗号資産会計・税務の知見に明るい。

この記事でわかること

- 「移動平均法」は計算が比較的複雑だが体感に即した計算方法なのに対し、「総平均法」は計算が比較的容易だが市場のトレンドなどによっては体感の所得と大きく乖離してしまう可能性もある。

- 仮想通貨の損益の計算方法は、確定申告期日(2020年3月16日)までに書面により所管税務署長に届け出が必要である。

- 移動平均法と総平均法の計算結果は単年度では異なるものの、全ての資産を売り切った場合に将来にわたって生じる所得金額は一致する。

目次

ビットコインなど仮想通貨を売買した際の取得価額の計算方法

仮想通貨取引と一言にいっても、その種類は挙げればきりがないほどに多様です。

代表的なものとして、

- 売買

- レバレッジ取引

- マイニング

- レンディング(及びボロウィング)

- ハーベスティング

- エアドロップ

- ICOへの参加

- ステーキング

- NFTの売買

- DeFi取引

等が挙げられます。確定申告を行う際には、取引の種類にあわせて仮想通貨を購入したときの単価を計算して、取引で得た利益を計算する必要があります。

大多数の方が行っている仮想通貨の購入の単価計算の方法としての移動平均法・総平均法について、”売買のみを行っている”ケースを想定して解説をしていきます。また、以下の解説では”仮想通貨と法定通貨(円)の通貨ペア”での売買を前提としています。

所得税法施行令では、仮想通貨の取得価額の算定方法について、総平均法、移動平均法のいずれかの方法によって行うものとしています。

税務署への届け出を行えば、基本的にはどちらを採用することも可能になっています。届け出を行わない場合、総平均法が適用されることになるので注意しましょう。

※ 2019年度所得税法改正に伴い、移動平均法が原則で、総平均法が例外的な方法とされていた従来の取扱が変更されています。2019年度の計算方法は、2018年以前の計算方法から変更することが認められています。

ビットコインなど仮想通貨の計算法「移動平均法」と「総平均法」

まずは仮想通貨の金額を計算するのに使用する、2つの計算方法について解説します。

総平均法:基準期間全体の購入金額合計を購入数量合計で除して算出する方法

両者を利用した場合の所得金額は、原価計算の前提が異なることにより変わることがありますが、その差はタイミングの問題であり、将来にわたって生じる所得の金額は一致することに留意が必要です。

しかしながら、所得税に関しては累進課税が採用されていることもあり、単年度で考えれば税率が変わる可能性もあるため、採用の判断は慎重に行う必要があります。

一度採用した計算方法は、原則として3年間は変更が認められません。

ただし、2019年度については計算方法の届出を行う初年度であり、2018年以前の計算方法から変更することが認められています。届け出を行わない場合、これまで移動平均法を採用していたとしても、総平均法が適用されることになる点に注意が必要です。

▽詳しい届出の方法はこちらを参照

国税庁:所得税の仮想通貨の評価方法の届出手続

国税庁:所得税の仮想通貨の評価方法の変更承認申請手続

移動平均法・総平均法による仮想通貨計算例

では、移動平均法と総平均法の計算方法とその違いを、実際のビットコイン取引例にあてはめてみていきましょう。

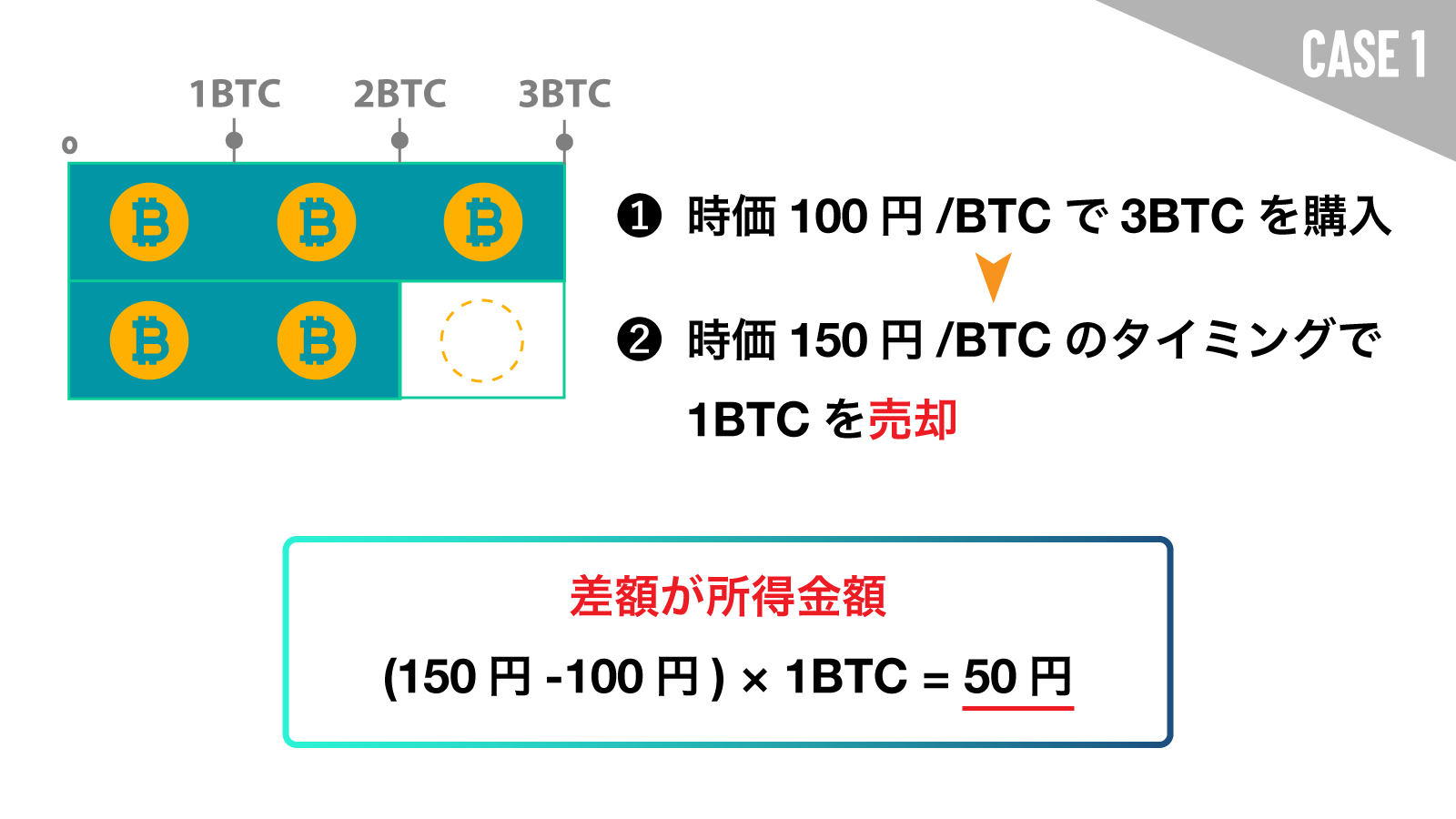

計算例1:仮想通貨の購入・売却が一回ずつの場合

まずは、購入・売却がそれぞれ1回の最もシンプルなケースです。

ビットコインの時価が100円/BTCのときに3BTCを購入し、その後、時価が150円/BTCになったタイミングで1BTCを売却した。

このケースにおいては、購入した3BTCのうち、売却した1BTCに係る取得原価(= 100円)と、売却時の時価(= 150円)の差額である50円が所得として認識され、移動平均法と総平均法の間で計算結果に違いはありません。

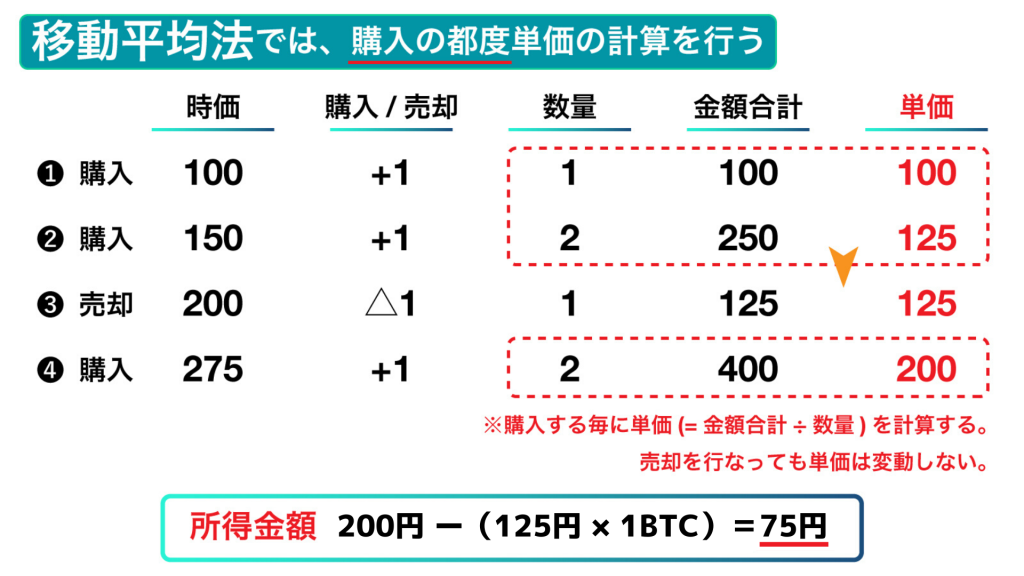

計算例2:仮想通貨の購入が2回以上ある場合

では、もう少し複雑にして、購入が2回以上ある場合の計算はどのようになるでしょうか。

ビットコインを、①〜④の順で購入・売却した。

①時価100円/BTCで1BTCを購入

②時価150円/BTCで1BTCを購入

③時価200円/BTCで1BTCを売却

④時価275円/BTCで1BTCを購入

本設例においては仮想通貨の購入が計3回、売却が1回となっており、仮想通貨を売却した際の売却時価に対応する原価について、取得価額をどのように算出するかによって所得計算の結果がかわることになります。

③の1BTCの売却の時点において、売却時価である200円/BTCに対応する原価はいくらになるか、移動平均法・総平均法の順にみていきましょう。

まずは移動平均法についてです。移動平均法においては、仮想通貨の取得価格(単価)は仮想通貨の購入の度に計算します。

③の売却時においては、直前の②の購入までで計算された単価である125円をもって原価とするため、200円 – (125円 × 1BTC)= 75円が所得金額となります。

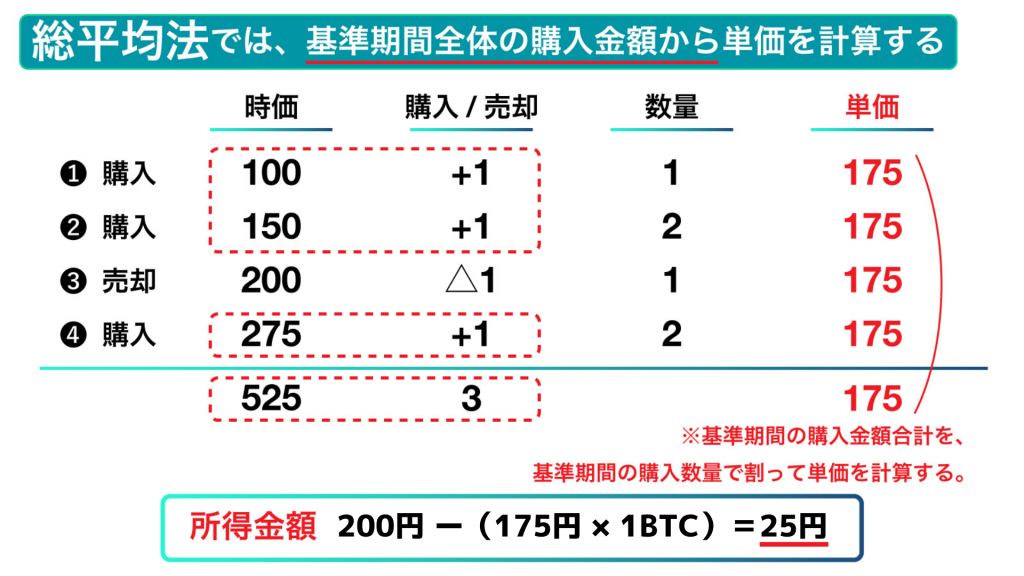

次に、継続適用を条件に利用が認められている総平均法についてです。

総平均法においては、基準期間(本設問においては①〜④の取引を含む全期間)に購入した金額合計を、基準期間に購入した仮想通貨の数量合計で除して、基準期間全体で一律の取得価額(単価)を利用します。

本設問においては、①②④の仮想通貨の購入金額合計である525円と、購入した数量合計3BTCで除して計算された175円/BTCという単価を一律で利用します。

したがって、200円 – (175円 × 1BTC)= 25円が所得金額となります。

移動平均法と総平均法の違いは「計算のタイミング」

上記設例のように、移動平均法と総平均法の最大の違いは購入した仮想通貨の取得価額(単価)を計算するタイミングです。移動平均法は購入の都度取得価額(単価)を計算しますが、総平均法は基準期間の最後にまとめて取得価額(単価)を計算します。

ビットコインなど仮想通貨の総平均法・移動平均法の違い

取得原価の計算方法について、前提仮想通貨の購入単価の計算に移動平均法を使用した場合と総平均法を使用した場合の計算結果は、単年度では異なるものの、将来にわたって生じる所得金額は一致します。

しかし、2017年度の仮想通貨市場や上記設例2のように、基準期間を通じて相場が上昇トレンドの場合に総平均法を用いると時価のあがった後半の期間に仮想通貨の購入を行うことにより、所得計算を行う売却時に利用する取得価額(単価)が上昇するために結果として所得金額が少なくなることが多くなります。

なお、上昇相場といっても、短期でみれば時価は上下しているので、売買のタイミングによっては移動平均法・総平均法それぞれで計算した所得金額の大小は逆転することもあるため留意が必要です。また、2018年度以降仮想通貨の市場が下降トレンド入りするようなケースでは、上記と逆の状況になるのは言うまでもありません。

総平均法の採用にはデメリットも

ここで理解しておきたいのは、例えば設例2において、④の購入時のBTC時価が100万円に上昇しているような極端なケースを想定すると、③の売却の時点で確かに利益を確定しているにもかかわらず、総平均法を利用すると取得価額(単価)が大幅に上昇することにより所得計算上は所得がマイナスになってしまうということです。

このように、移動平均法と総平均法を比べた場合に、経済的な実態により即した方法としては移動平均法の方が優れています。

また、総平均法の取得価額の算定方法は基準期間中のすべての仮想通貨の購入を集計する必要があり、基準期間が終わるまでは単価が把握できず、所得の見積りや納税資金の準備においては不利な方法といえるでしょう。

【移動平均法】

- 購入の都度取得価額(単価)を算出するため、計算が煩雑

- 経済的な実態に即した計算方法

- 年度中に所得計算ができるため、所得の見積りや納税資金の準備が行いやすい。

【総平均法】

- 年度内のすべての購入を集計し、一度で単価を計算できるため計算が容易

- 購入タイミングや市場のトレンドによっては経済的な実態と乖離してしまう可能性がある。

- 年度が終わらないと取得価額(単価)がわからないため、納税資金の準備が行いづらい。

移動平均法・総平均法で仮想通貨取引を計算するには?

ビットコインなどの仮想通貨における移動平均法・総平均法の計算方法と、その詳しい違いについてご紹介してきました。これらの計算を手作業でやると、かなりの時間と労力が必要になると想像できるでしょう。特に移動平均法の計算は非常に煩雑です。

また仮想通貨取引による損益は、通貨同士の交換でも発生します。取引ごとに通貨の時価を算出する必要があるので、個人での計算は困難を極めるでしょう。さらに一定以上の所得を得ていれば確定申告が必要になり、さらに手間と時間がかかってしまいます。

そんな仮想通貨の計算や確定申告に関する負担を軽減するため、Aerial Partnersでは仮想通貨の損益計算ソフト「Gtax」を提供しています。

仮想通貨の損益計算ソフトGtax

- 国内外多くの取引所に対応

- 移動平均法、総平均法での損益を自動算出

- メールアドレスのみで簡単登録

コメントを残す