近年、大手仮想通貨取引所が、立て続けに外部から不正なアクセスを受け、顧客から預かっていた仮想通貨が流出したというニュースを耳にすることが多いかと思います。2018年1月にはコインチェックにおいてXEM(ネム)が、2018年9月にはテックビューロが運営するZaifにおいてBTC(ビットコイン)、MONA(モナコイン)及びBCH(ビットコインキャッシュ)が流出したというリリースがされています。いずれのケースにおいても消失した仮想通貨の保有者に対しての補償内容が定められており公表されています。

流出し、取引所から補償があった場合の税金はどのような扱いになるのでしょうか。今回は、仮想通貨の流出にあわれた方が補償を受けた際の所得税の取扱いについて解説します。

(2019年7月16日追記)2019年7月にBITPoint(ビットポイント)で仮想通貨が不正流出したという情報が公開されました。日本円ではなく、仮想通貨による現物での払い戻しが検討されています。仮想通貨で払い戻しされた場合についても解説していきます。

目次

仮想通貨を売買した際の取扱いと同様

国税庁のタックスアンサー

まず、流出した仮想通貨に代えて金銭の補償を受けた場合の所得税法上の取扱いですが、国税庁からタックスアンサーで以下の通り公表されています。

『一般的に、損害賠償金として支払われる金銭であっても、本来所得となるべきもの又は得べかりし利益を喪失した場合にこれが賠償されるときは、非課税にならないものとされています。(中略)補償金は、非課税となる損害賠償金には該当せず、雑所得として課税の対象となります。

なお、補償金の計算の基礎となった1単位当たりの仮想通貨の価額がもともとの取得単価よりも低額である場合には、雑所得の金額の計算上、損失が生じることになりますので、その場合には、その損失を他の雑所得の金額と通算することができます。』

【参考】 国税庁ホームページ

「仮想通貨交換業者から仮想通貨に代えて金銭の補償を受けた場合(タックスアンサーNo.1525)」

上記のタックスアンサーを簡潔に説明すると、日本円で補償を受けた場合にはその日本円が所得(利益)となると言っています。一方で、消失した仮想通貨については消失した仮想通貨の取得価額を損失として認識することとなります。

これは言い換えると、消失した分の仮想通貨を売って日本円に換金した際の取扱いと同様の取扱いとなります。

それぞれの実例

それでは次に冒頭にも記載した2018年度に発生した仮想通貨流出事件の代表的な2事例に基づいて実際の例に当てはめて課税関係を見ていきます。なお、いずれの場合でも利益や損失を算定する際に必要となる情報として、消失した通貨の取得価額の情報が必要となります。取得価額とは保有している通貨を取得するために要した価額のことを指しますが、取得価額の算定方法については移動平均法と総平均法の2つの方法が認められています。詳細については「仮想通貨の確定申告で利用される「移動平均法」「総平均法」の違いとは?」をご参照ください。

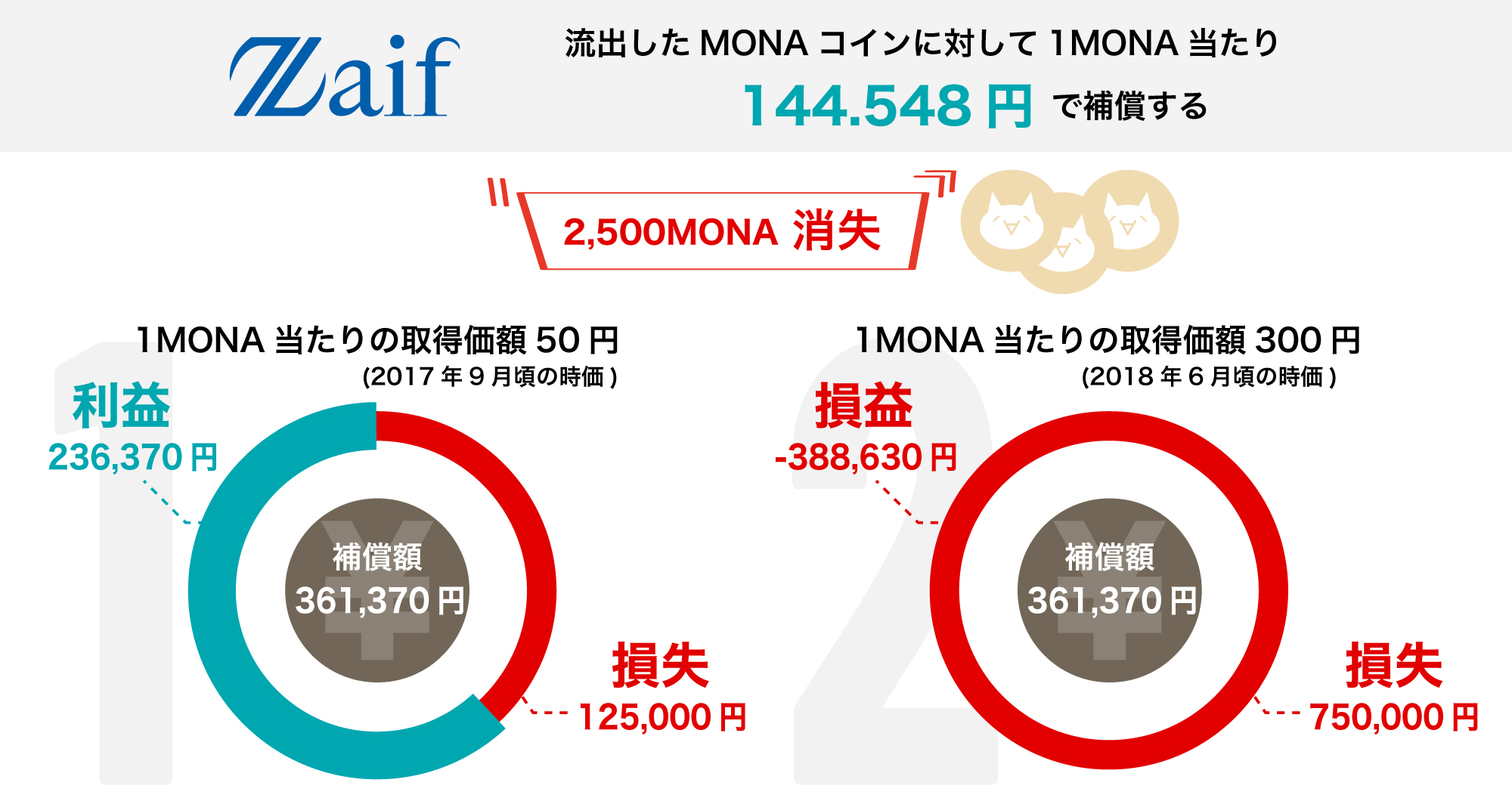

Zaif(ザイフ)の補償の課税関係

流出したMONAコインに対して1MONA当たり144.548円で補償するという内容が公表されています。この情報をもとに以下の2ケースの場合で課税関係を見ていきます。

なお、前提として、補償が行われたタイミングで課税対象となるため、支払われるタイミングが2019年をまたいだ場合は2019年の損益となると考えられます。また、Zaifの流出事件において消失したBTC(ビットコイン)やBCH(ビットコインキャッシュ)については金銭での補償ではなく、消失した仮想通貨の同一通貨及び同一数量を補償するという内容になっているため、消失した前と返還を受けた後で、個人の保有する資産に変化はないため課税関係は生じないと考えられます。またMONAコインについては、公式の発表によると、流出したのは資産の約4割であるため、仮に100MONA保有されていた場合は約40MONA分のみが課税対象になると考えられます。公式プレスリリース

▶ケース1

1MONA当たりの取得価額50円(2017年9月頃の時価)とし、2,500MONAが消失したとした場合

1.補償額 :2,500MONA×144.548円/MONA=361,370円(利益)

2.消失した仮想通貨の損失:2,500MONA×50円/MONA=125,000円(損失)

3.損益 :361,370円-125,000円=236,370円(利益)

▶ケース2

1MONA当たりの取得価額300円(2018年6月頃の時価)とし、2,500MONAが消失したとした場合

1.補償額 :2,500MONA×144.548円/MONA=361,370円(利益)

2.消失した仮想通貨の損失:2,500MONA×300円/MONA=750,000円(損失)

3.損益 :361,370円-750,000円=-388,630円(損失)

▶解説

上記のように1MONAあたり

取得価額(50円) <補償金額(144円)⇒利益が発生

取得価額(300円)>補償金額(144円)⇒損失が発生

という関係性になり、取得価額により利益が発生する場合と損失が発生する場合があります。MONAのケースだと、2017年度上旬の価格が安いタイミング(2017年10月10日以前など)で購入されているような方は取得価額が低い価額となっている可能性があり、そのような場合には今回のケースでは利益が発生している可能性があります。

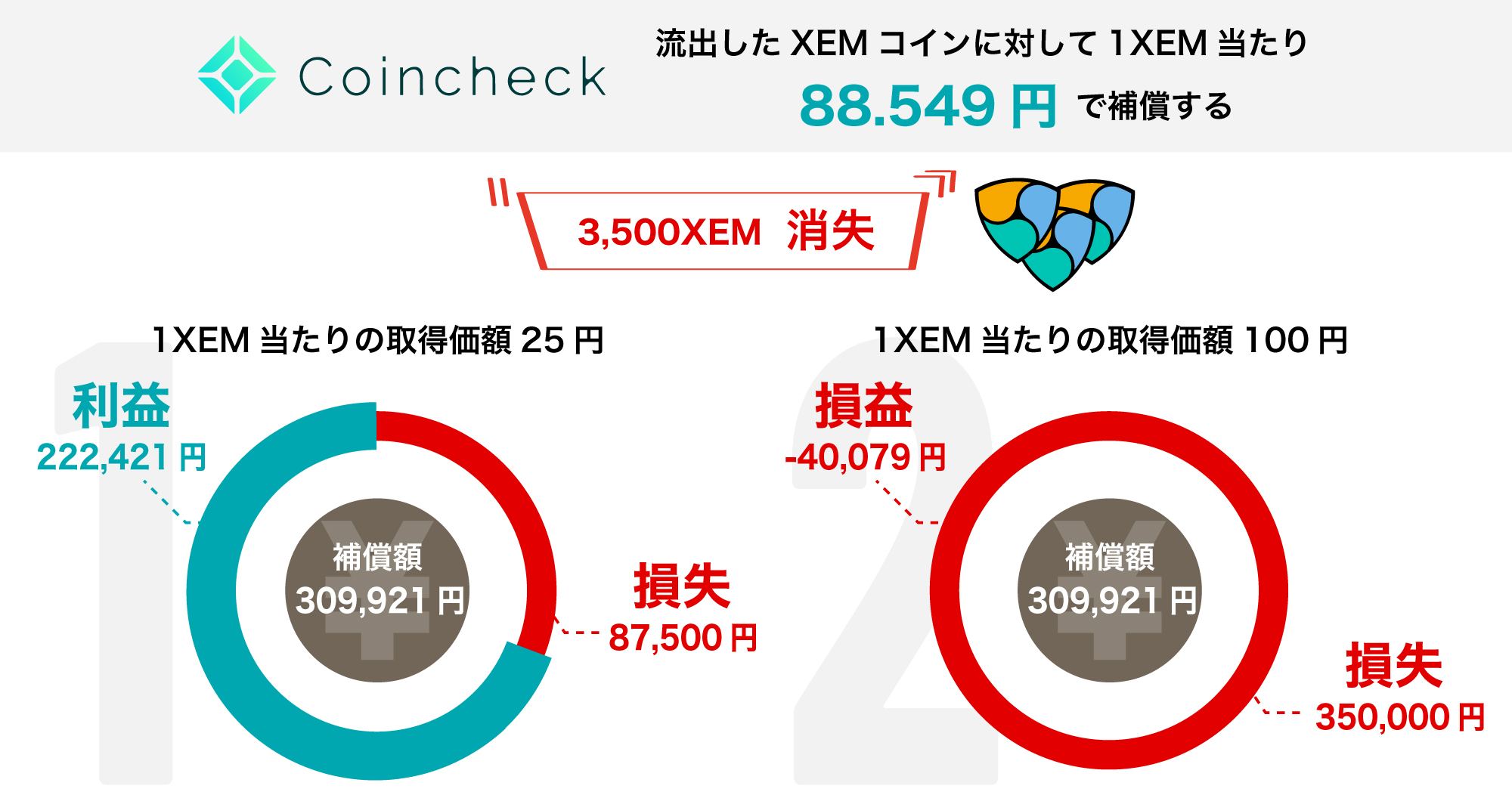

Coincheck(コインチェック)の補償の課税関係

流出したXEMに対して1XEM当たり88.549円で補償されています。こちらも以下の2ケースの場合で課税関係を見ていきます。

▶ケース1

1XEM当たりの取得価額25円とし、3,500XEMを流出したとした場合

1.補償額 :3,500XEM×88.549円/XEM=309,921円(利益)

2.消失した仮想通貨の損失:3,500XEM×25円/XEM=87,500円(損失)

3.損益 :309,921円-87,500円=222,421円(利益)

▶ケース2

1XEM当たりの取得価額100円と、3,500XEMを流出したとした場合

1.補償額 :3,500XEM×88.549円/XEM=309,921円(利益)

2.消失した仮想通貨の損失:3,500XEM×100円/XEM=350,000円(損失)

3.損益 :309,921円-350,000円=-40,079円(損失)

▶解説

上記のように1XEMあたり

取得価額(25円) <補償金額(88円)⇒利益が発生

取得価額(100円)>補償金額(88円)⇒損失が発生

という関係性になり、こちらも上のZaifの件と同様、2017年度上旬の価格が安いタイミング(2017年12月以前など)で購入されているような方は取得価額が低い価額となっている可能性があり、そのような場合には今回のケースでは利益が発生している可能性があります。

BITPoint(ビットポイント)の補償の課税関係

2019年7月、大手国内取引所の1つであるBITPoint(ビットポイント)で約30億円分の仮想通貨が不正流出し、会員11万人中、約5万人が被害に遭ったいう情報が公開されました。2019年7月16日現在、同取引所から発表されたお知らせでは今回の不正流出相当分の仮想通貨は調達済みと公表されています。サービスの再開日はまだ決まっていませんが、日本円ではなく仮想通貨での払い戻しが行われることが検討されています。

仮想通貨で払い戻しされた場合の税務上の取扱い

不正流出後、仮想通貨によって払い戻しされたされた場合は、不正流出の被害に遭う前後で個人の保有する資産に変化はないため、課税関係は生じないと考えられます。通常の取引と同じように、返還後に通貨売却した時などに課税されることとなります。※

※喪失した通貨と同一種類、同一数量が払い戻された場合、このような扱いとなります。今後の払い戻し内容によっては処理が変わる可能性があります。

Mt.Gox事件の補償について

東京に拠点を構えていた取引所Mt.Gox(マウント・ゴックス)が2014年の3月にハッキング被害に遭いました。当時、Mt.Goxで被害に遭われた方へは、債権届を提出することにより債権回収をすることができます。まだ支払い時期や支払い方法など不明ですが、仮に日本円で支払われる場合は上記のZaifやCoincheckと同じ課税上の取り扱いになるものと考えられますので、対象の方はご注意ください。

ハッキングの被害に遭わないために

仮想通貨取引所は顧客の資産を集中的に管理するので、ハッキングの標的にされやすいのが現状です。ハッキングの被害に遭わないためにウォレットを利用して、仮想通貨を自身で保管することを強く推奨します。特にインターネットから切り離して仮想通貨を保管することができるセキュリティレベルの高いコールドウォレットを利用するとハッキングリスクを大きく抑えることができます。

まとめ

このように、仮想通貨が流出したケースで金銭の補償を受けた場合には、強制的に利益または損失が発生することとなります。仮想通貨による利益または損失は所得税法上、原則として雑所得に区分されることとなり、2018年1年間を通して雑所得が20万円を超える場合には確定申告の必要が出てきます。

今回ご説明したケースのように仮想通貨が流出したケースでも結果として利益が出ており、確定申告が必要となるケースも想定されます。また、その利益または損失を算定するためには取得価額を算定する必要があり、取得価額は2018年度よりも以前の取引状況、2018年度の取引状況、移動平均法か総平均法かによって変わってくるため考慮すべき事項は複雑かつ多岐にわたります。

適正な損益を認識し、適正に確定申告を行うためにも一度、専門家である税理士等への相談をおすすめします。

補償について専門家に相談しませんか?

株式会社Aerial partners 事業部長 / 公認会計士・税理士

監査法人でデューデリジェンス、原価計算導入コンサルなどの業務を中心に従事。また、証券会社の監査チームの主査として、分別管理に関する検証業務も行う。暗号資産事業者に対する経理支援を行っており、暗号資産会計・税務の知見に明るい。