仮想通貨にかかる税金は所得額が増えるほど税率が高くなるため、投資家としては少しでも所得額を低く抑えたいところです。

仮想通貨の税金対策のひとつとして、含み損を実現して利益を圧縮するという方法があり、資産状況によっては下げ相場の中でも実施することができます。

本記事では、仮想通貨取引で発生した損益額を圧縮する方法を徹底解説していきます。

仮想通貨の損益計算サービス「Gtax」を利用してカンタンに損益圧縮できる方法も紹介しているので税金対策に興味のある方はぜひご確認ください。

本記事はこんな方に向けて書いています

- 仮想通貨で利益が出ていて、税金対策をしたい方

- 下げ相場の中でも税金・確定申告のためにできることがないか調べている方

- 今損失が出ているけど、翌年以降の税金対策を行いたい方

株式会社Aerial partners 事業部長 / 公認会計士・税理士

監査法人でデューデリジェンス、原価計算導入コンサルなどの業務を中心に従事。また、証券会社の監査チームの主査として、分別管理に関する検証業務も行う。暗号資産事業者に対する経理支援を行っており、暗号資産会計・税務の知見に明るい。

目次

仮想通貨の利益(損失)は多くのケースで圧縮できる

仮想通貨取引で利益が出ていて含み損のある通貨を持っている場合、その含み損のある通貨を売却して損出し、利益を圧縮することでトータルで支払う税額を減らすことができる可能性があります。

この損益(利益・損失のこと)の圧縮を行うかどうかだけで、年間の税額が数十万円から数百万円以上の単位で変わってくることも多く、効果的な税金対策の一つです。

仮想通貨の損益計算の仕組みをカンタンに解説

具体的な節税の方法の説明に入る前に、まずは仮想通貨の損益計算の仕組みを理解しましょう。すでに理解している方は読み飛ばして頂いて構いません。

仮想通貨の損益計算では、簡単に説明すると、売った価格から買った価格(取得価額)を引いて算出します。この時の差額を「実現損益」といいます。

【仮想通貨を売却した際の損益計算】

実現損益 = 売却価格 ー 取得価額

※取得価額とは、通貨を取得する際にかかった費用の総額のことで、購入時に付随して発生した手数料なども含みます。

仮想通貨の損益計算は通貨ごとに行われ、全通貨の実現損益を足し合わせたものが仮想通貨取引による損益になります。

ここでポイントになるのは、通貨ごとに計算を行うという点です。

仮想通貨の損益を圧縮する方法

損益を圧縮するためには通貨ごとの含み損益を確認することが重要なポイントになります。

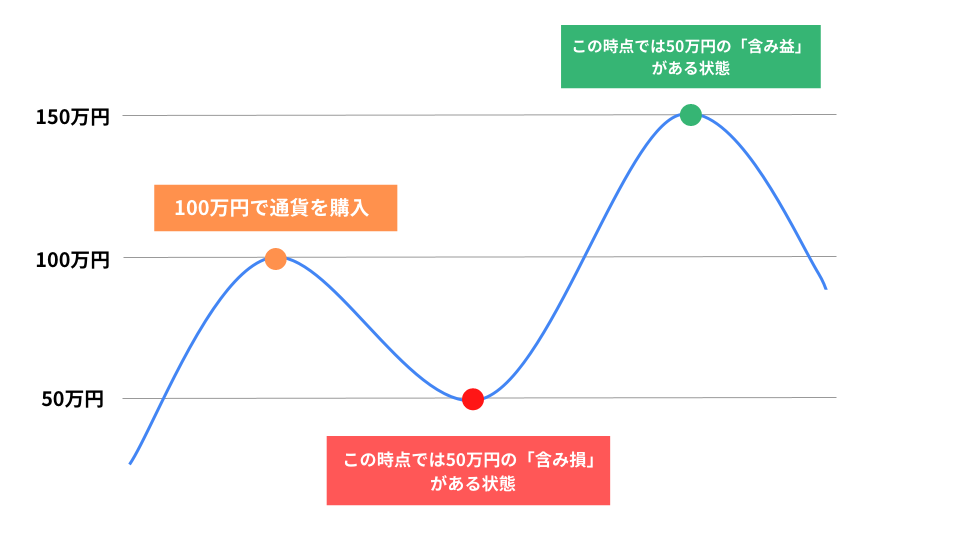

「含み損益」は仮想通貨を買った価格(取得価額)と現在の価格(時価)の差額のことです。仮にいま仮想通貨を売却すると利益が出る場合は「含み益」、反対に損失が出る場合は「含み損」といいます。

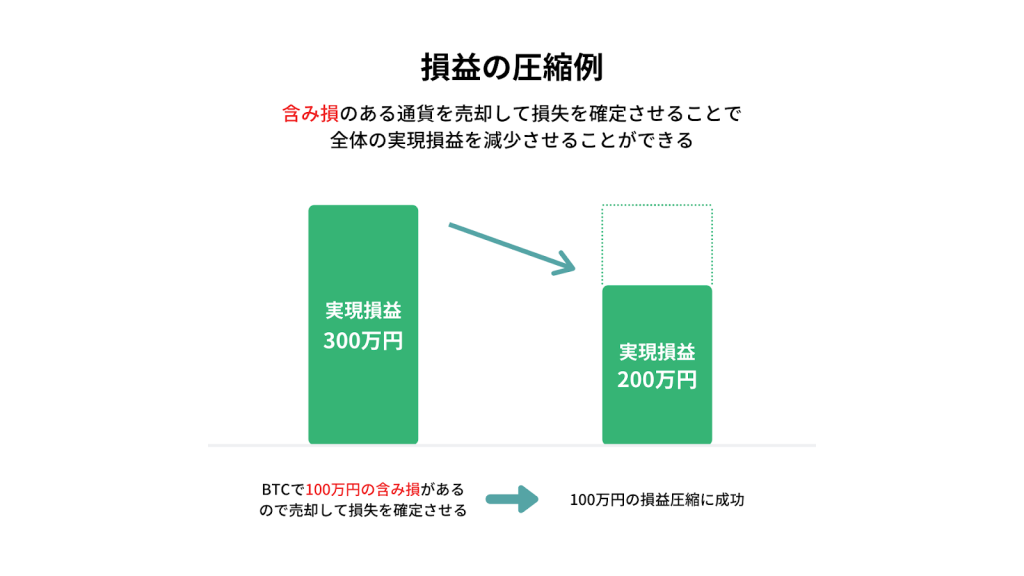

全体の実現損益がプラスでも、ある通貨では含み損を抱えている場合があります。そういった場合、含み損のある仮想通貨を売却して損失を確定させることで、全体の利益を減少させることができ、課税される所得が低くなります。売却した通貨は同じ価格で買い戻せば、売却する前と同じ状態に戻ります。

例えば、保有通貨全体で300万円の利益が実現している状態で、BTC単体では100万円の含み損を抱えているというケースでは、BTCを売却し損失を実現することで、全体の利益を減少させることができます。

全体の実現損益がマイナスでも損益を圧縮できる?

上の例とは反対に、全体で300万円の損失が出ているけど、BTC単体では100万円の含み益となっているケースも考えられます。

全体で損失が出ている場合であっても実現損益と含み損益の状況を把握し、適切に処理を行うことで、翌年度以降の税額を低くできる可能性があります。

仮想通貨の税務では、個人の場合、損失分を翌年以降に繰り越せないという特徴があります。含み益がある通貨を持っている場合、その通貨を売却することで含み益を実現させ、実現損益を相殺し、翌年度の所得額を低く抑えることができます。

これだけではわかりにくいでしょうから、例を挙げて説明していきます。

ケース①:含み益を年またぎで確定

2020年に仮想通貨取引全体で300万円の損失を出しました。その年の年末にBTCで100万円の含み益があります。

ケース①では、含み益のあるBTCを2020年内では保有したまま売却せず、年明け後に売却します。

2020年では損益額がマイナスなので税金は発生しません。雑所得は、損失を翌年以降に繰り越すことができないので、2020年度で発生した300万円の損失を2021年度の利益と相殺するといったことはできません。

このケースにおいては、年明けに含み益のあるBTCを売却した場合、100万円の利益が発生し、課税対象となります。

ケース②)年内にすべての損益を確定

2020年に仮想通貨取引全体で300万円の損失を出しました。その年の年末に100万円の含み益があるBTCを売却します。

上記のように年内のうちにBTCを売却して100万円の利益を確定させた場合はどうなるでしょうか?

この場合、2020年度の実現損益は-200万円となります。

ー300万円 + 100万円 = -200万円

また、2021年は取引をしていないので課税されません。ケース②ではBTCを売却するタイミングが違うだけで2020年・2021年ともに課税対象となる所得が発生しませんでした。

仮想通貨の損益圧縮における重要ポイント

ここまで説明してきたように含み益を確定させることで、通算の損益が同じだとしても、課税される損益に差が出てきます。まとめると、以下のケースで損益圧縮することができます。

- 実現損益が(+)の場合で、含み損益(ー)の通貨が1個でもある

- 実現損益が(ー)の場合で、含み損益(+)の通貨が1個でもある

損益計算は移動平均法で行うようにしてください。総平均法による損益計算を行っている場合は意図したとおりに損益額を圧縮できない場合もありますのでご注意ください。詳しくは本ページ下部の「損益圧縮における留意事項」をご確認ください。

損益を圧縮できないケース

「実現損益がプラスかつ全通貨の含み損益がプラス」または「実現損益がマイナスかつ全通貨の含み損益がマイナス」になっている場合については、新規の売買によってさらに実現利益が増加するか、実現損失が増加するかしかないため、損益の圧縮を行うことはできません。

しかしながら、こうした場合においても、日々の仮想通貨価格は大きく上下することから1年の中で通貨の含み損益がプラスになったり、マイナスになることも十分に考えられます。1つでも実現損益と反対方向の含み損益を持っている通貨があれば、損益額を調整できることになります。

損益圧縮のやり方

仮想通貨の損益計算サービスGtaxを使った損益圧縮のやり方を各ステップに分けて解説していきます。

STEP① 損益計算を完了させる

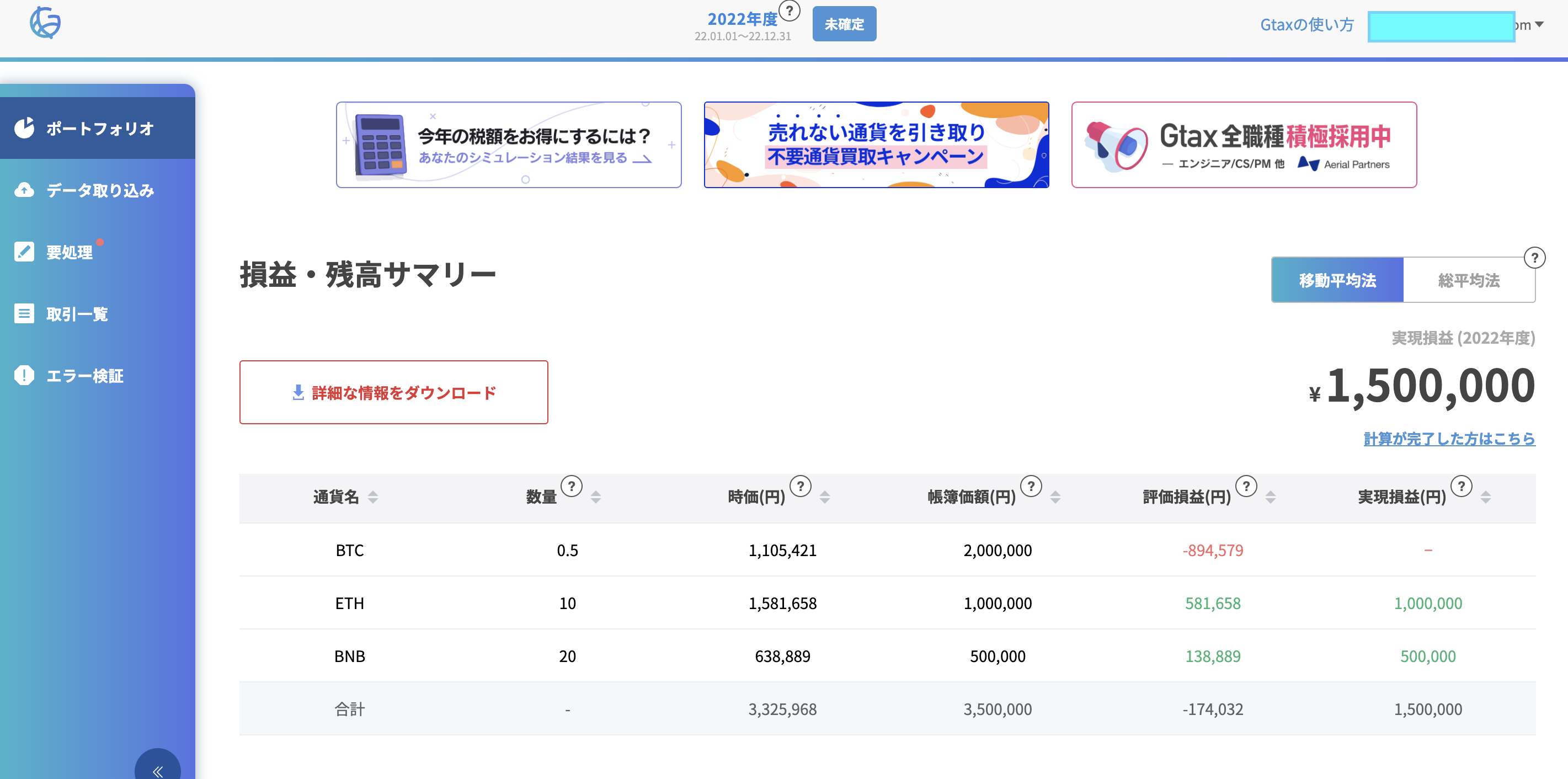

まずは仮想通貨の損益計算を行い、現時点での実現損益額と保有している各通貨の含み損益を確認します。損益計算は複雑で専門的な知識が必要になりますが、Gtaxのような自動計算ツールを使うと誰でもカンタンに行うことができ、含み損益の状況も確認することができます。

計算が完了すると以下のような画面が表示されます。

損益と含み損益が以下の状況であれば圧縮が可能です。

- 実現損益が(+)の場合で、含み損益(ー)の通貨が1個でもある

- 実現損益が(ー)の場合で、含み損益(+)の通貨が1個でもある

STEP ② シミュレーション

実際に損益を圧縮した場合に実現損益額がいくらになるか確認します。

仮想通貨の損益計算サービス「Gtax」では、損益圧縮のシミュレーション機能を利用することができます。機能の詳細と使い方は以下の記事で紹介しているのでご確認ください。

Gtaxのポートフォリオページのシミュレーションボタンをクリックします。

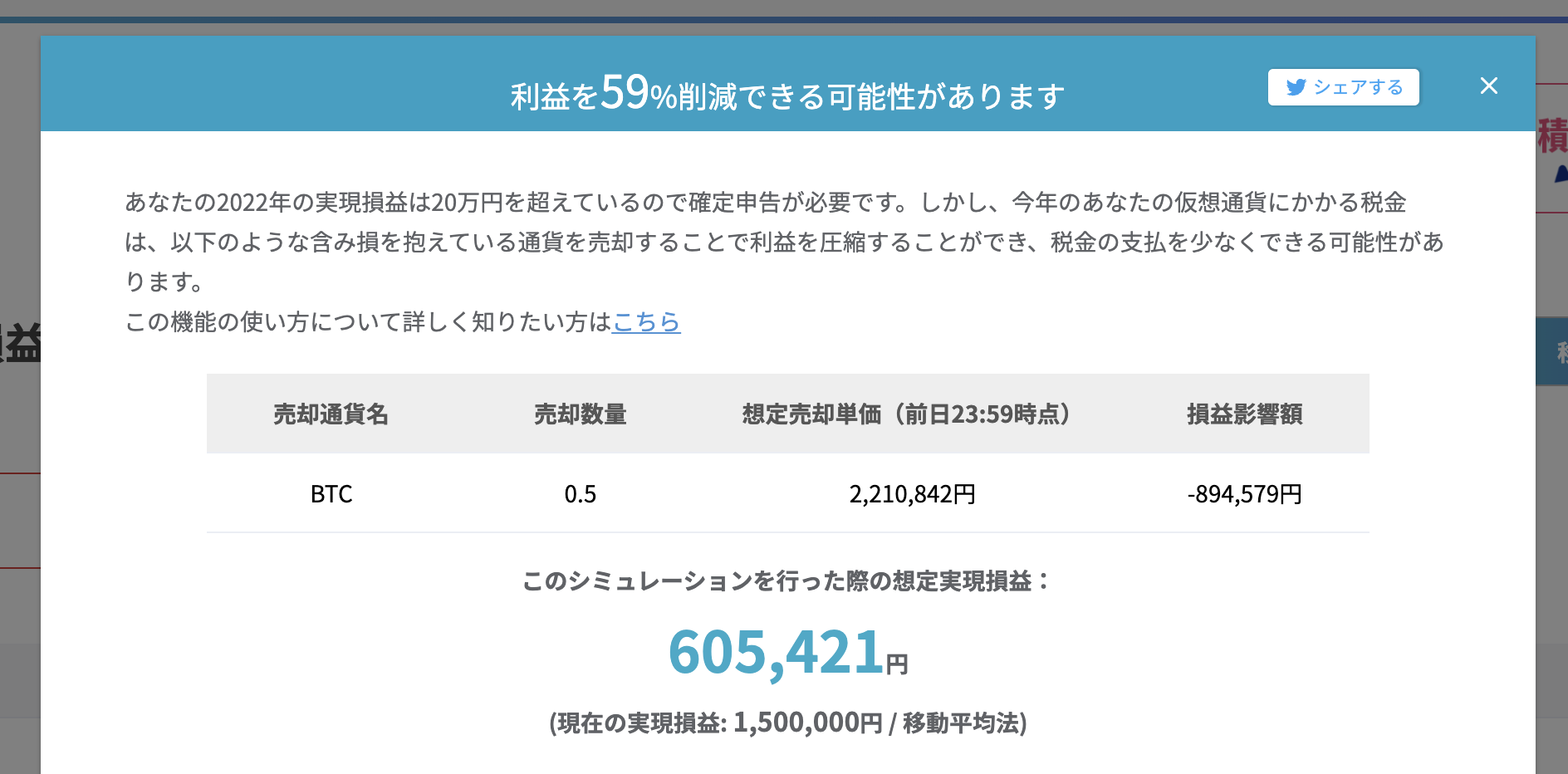

Gtaxが自動でシミュレーションを行い、以下のような画面が表示されます。

このケースでは、BTCに含み損があるので表示のとおり0.5BTCを売却すると「894,579円」の損失が確定することとなります。

このシミュレーションどおりにBTCを売却した場合、元々あった1,500,000円の利益から894,579円分の損失が引かれるので最終的な利益が「605,421円」となり大幅な利益額の圧縮ができることになります。

STEP③ 実際に取引所で売買を行う

実現損益がプラスの場合で、含み損益がマイナスの通貨が1個でもある

→含み損のある通貨を売却してすぐに買い戻す

実現損益がマイナスの場合で、含み損益がプラスの通貨が1個でもある

→含み益のある通貨を売却してすぐに買い戻す

上記を実施すれば、仮想通貨の保有状況は変わらずに、損益額のみを圧縮することができます。

売却した通貨が今後必要ない場合は、必ずしも買い戻す必要はありません。

まとめ

損益額の圧縮は、実現損益額と保有通貨の含み損益によっては年間の税額が数十万円から数百万円以上の単位で変わってくることも多く、効果的な税金対策の一つです。

そのほかにも法人建てなど節税対策につながるものもありますが、短期的に行える対策としては、損益額を圧縮してしまうことがおすすめです。

法人化による仮想通貨の税金に関するメリット・デメリットはこちらの記事で解説していますので、気になった方は参考にしてみてください。

法人化すれば仮想通貨の節税ができる?法人設立によるメリットとデメリット

損益の圧縮を行うにあたり、最初にやるべきことは損益計算を行い、現時点での実現損益額と保有している仮想通貨の含み損益の金額を把握することです。

仮想通貨の損益計算サービスGtaxでは、各取引所から取得できる取引履歴をアップロードするだけで実現損益の計算や含み損益の確認が可能です。損益圧縮のシミュレーション機能も利用できるので税金対策に興味のある方はぜひご確認ください。

損益圧縮における留意事項

留意事項①

総平均法による計算を行っている方は、利益圧縮のため売却した通貨を買い戻した場合に、買った平均価格(取得価額)が低くなり、実現損益が増加します。その結果、当期の実現損益が変動するため、意図したとおりに損益額を圧縮できない場合もありますのでご注意ください。

例えば、年末時点での実現損益が200万円で、BTCに50万円の含み損があったとします。そこで利益を圧縮するために以下の取引をします。

①100万円で購入した1BTCを50万円で売却

50万円(売却価格)ー100万円(取得価額)=-50万円(損失額)

↓

②売却した1BTCを50万円ですぐに買い戻す

上の取引で50万円の損失を確定させたため、全体の実現損益を200万円→150万円に圧縮することができました。しかし総平均法を選択している場合、②でBTCを買い戻すことで、1BTCあたりの単価は75万円[=(100万円+50万円)÷ 2BTC]となり、1BTCあたりの単価が100万円→75万円に下がりました。すると、①の取引での損失額が25万円となります。

[50万円(売却価格)ー75万円(取得価額)=ー25万円(損失額)]

↑

「BTCを買い戻したことで取得価額が変化した」

よって全体の実現損益は200万円→175万円となり、本来意図したように利益を圧縮できませんでした。

このように総平均法で計算を行う場合は、買戻しをすることによって意図せずに過去の取引の損益が変わる可能性があるのでご注意ください。

留意事項②

損益圧縮のため売却した通貨を買い戻した場合、買った価格(取得価額)が低くなることから、その通貨を再度売却した際に発生する利益が大きくなる可能性があります。そのため、相場の変動によっては次年度以降も含めたトータルの納税額を圧縮できない場合もあります

のでご注意ください。

例えば、100万円で購入した1BTCが30万円まで下がったので、利益圧縮のために売却して損失を確定させたとします。売却後すぐに1BTCを30万円で買い戻し、翌年度に再び1BTCが値上がりして100万円になりました。そこで売却して利益を確定した場合、70万円の利益が発生します。この分の税金は支払わなければならないので注意が必要です。