価格変動の大きさを利用して大きな利益を上げることができる「仮想通貨(暗号資産)」。

現在人気の投資対象で、過去に投資経験のない方も多く参入しています。

仮想通貨で利益を得た場合は確定申告が必要ですが、税金知識や確定申告のノウハウがなくて困っている人も多くいらっしゃいます。

そこで今回は、ビットコインなどの仮想通貨にかかる税金の計算方法やシミュレーション、仮想通貨の税金を払えない場合の対策法などを、仮想通貨に強い税理士が徹底解説します。

初めての方でもわかりやすく解説していますのでぜひ参考にしてください。

また、簡単な流れを解説した動画もありますので、まず一通りを確認したい場合はこちらも見てみてください。

※この記事・動画は、2023年2月時点の法令に基づき、仮想通貨(暗号資産)に関する税制についての一般的な説明を目的として作成されています。

監修税理士

株式会社Aerial partners 事業部長 / 公認会計士・税理士

監査法人でデューデリジェンス、原価計算導入コンサルなどの業務を中心に従事。また、証券会社の監査チームの主査として、分別管理に関する検証業務も行う。暗号資産事業者に対する経理支援を行っており、暗号資産会計・税務の知見に明るい。

仮想通貨(暗号資産)にかかる税金のポイント

-

- 仮想通貨取引による所得が20万円を超える場合は確定申告が必要になる可能性がある

※「取引所から出金して銀行に振り込まれた金額が20万円」ではないので注意

- 仮想通貨取引による所得は原則として雑所得に分類されるため総合課税となる

- 雑所得はどんな特徴がある?

- 総合課税

給与所得など各種の所得と合計した金額に対して課税される - 累進課税

所得額が増えるほど税率が高くなる - 損益通算禁止

損失が出た場合、他の利益と相殺できない - 損失の繰越控除禁止

生じた損失は翌年以降の利益と相殺できない

- 総合課税

目次

仮想通貨(暗号資産)にかかる税金は雑所得として分類され、総合課税となる

仮想通貨取引で利益が出たとき、一定の金額を超えると確定申告が必要になり、税金がかかるようになります。仮想通貨取引による所得は原則として雑所得に分類されるため総合課税となります。

しかし、税法上は仮想通貨取引による利益は何に該当するのかがわからなければ、誤った内容で申告を行ってしまう・もしくは申告を怠って、ペナルティを受けることになったり、いざ納税しようとしてもお金が足りなかったりなどのトラブルを引き起こす可能性があります。

申告漏れを税務署から指摘されて多額の延滞税を払わないといけなくなったいうことにならないように、この記事を読んでしっかりと仮想通貨にかかる税金について、理解しておきましょう。

仮想通貨(暗号資産)取引で生じた所得は何になる?

所得の分類は以下のようになっており、仮想通貨(暗号資産)取引で生じた損益は、基本的に「雑所得」にあたります。

| No. | 区分 | 所得の内容 |

| 1 | 利子所得 | 預貯金や公社債の利子による所得 |

| 2 | 配当所得 | 株式や投資信託の配当などによる所得 |

| 3 | 不動産所得 | 不動産賃貸による所得 |

| 4 | 事業所得 | 農業、漁業、サービス業などから生ずる所得 |

| 5 | 給与所得 | 勤務先から受ける給与などの所得 |

| 6 | 退職所得 | 退職手当などの所得 |

| 7 | 山林所得 | 山林や立木の譲渡による所得 |

| 8 | 譲渡所得 | 土地や建物などの資産の譲渡による所得 |

| 9 | 一時所得 | 懸賞や競馬や競輪の払戻金、生命保険の一時金などによる所得 |

| 10 | 雑所得 | 上記のどれにも当てはまらない所得 |

仮想通貨の所得は、「仮想通貨の所得=仮想通貨による総収入額 ー 必要経費」で計算でき、仮想通貨の総収入額は「仮想通貨の売却益」です。

そこから以下のような必要経費を差し引きます。

- 仮想通貨の購入費用

- 仮想通貨取引について学ぶための書籍代、セミナー代

- 仮想通貨取引に関する入金手数料、出金手数料 など

仮想通貨による所得が一定額以上ある場合は、給料以外に収入がない会社員であっても必ず確定申告を行い、所得額に応じた所得税を納付する必要があります。

参照元URL:国税庁「仮想通貨に関する所得の計算方法等について(情報)」

法人の場合は「事業所得」とすることもできますが、個人では認められることは難しく、法人であっても年間の収入や継続的なものかどうかが審査されることもあり、あくまで可能性として覚えておいてください。

仮想通貨(暗号資産)にかかる税金はいくら?税率は?

雑所得にあたる仮想通貨ですが、その税金となる「所得税」は5%~45%の間で税率が変動し、これに「住民税」や「復興特別所得税」が加わって、最大55%までになります。

詳しい計算方法や雑所得にかかる税金のルールについては後述しますが、仮想通貨にかかる税金は所得が大きくなるほど高くなっていきます。

また、仮想通貨取引による所得だけではなく、給料等他の所得を受け取っている場合は、その他の所得も合算して税率が計算されます。

単純に利益の最大半分程度が税金になるものではなく、きちんとした計算方法とルールにのっとって、かかる税金の目安を算出できた方が便利です。

仮想通貨(暗号資産)取引で確定申告が必要になるのはどんなとき?

仮想通貨による利益を含め、給与収入以外の収入が20万円を超えたときに確定申告しなければいけません。

「仮想通貨取引で20万円未満の利益が出ただけなら、確定申告は不要」というわけではなく、アルバイトなどの副業による収入や不動産収入があった場合は、その金額と合算して20万円を超えた段階で、確定申告の必要が出てきます。

仮想通貨を買って保有しているだけであれば、確定申告する必要はありません。

しかし、仮想通貨を売却して日本円を得ること以外にも課税対象となるタイミングがありますので、最終的な利益だけで確定申告の必要性を考えるのはNGです。

では、まずはどのようなタイミングで仮想通貨取引で所得が生じたことになるのかを見ていきましょう。

仮想通貨取引で課税対象となる所得が発生するタイミングはいつ?

仮想通貨取引による所得は、例えば次のようなタイミングで発生することになります。

- 仮想通貨を売却して日本円を得たとき

- 仮想通貨で商品やサービスの決済をしたとき

- 仮想通貨を他の仮想通貨に交換したとき(仮想通貨同士の取引をしたとき)

- ステーキングやマイニング、レンディングなどで仮想通貨を無償で得たとき

- ハードフォークによる分岐やエアドロップで未上場の仮想通貨を得て、売却したとき

ここまで解説してきたように、仮想通貨取引を行う中で発生した所得が20万円を超える場合には確定申告が必要となる可能性があります。

「取引による所得が20万円」というのは取引所から出金して振り込まれた日本円の金額ではなく、上記のタイミングで発生した金額の合計になります。

それでは、国税庁より公表されている「仮想通貨に関する税務上の取扱について」を参考に、所得が発生するタイミングを詳しく解説していきます。

仮想通貨を売却したとき

仮想通貨を売却した時点で所得が発生します。

売却したときの価格と取得価額との差額が所得額となります。

なお、取得価額とは、手数料などの金額も含めて、仮想通貨を取得するのに要した金額のことを指します。

仮想通貨で決済したとき

仮想通貨で商品・サービスを購入する際は、支払いしたタイミングで所得が発生します。

これは仮想通貨を一度売却し、日本円に換金してから商品を購入するという取引と同じ扱いになるためです。

そのため、支払いに利用した仮想通貨の時価が購入時よりも上がっている場合はその差額が所得となります。

仮想通貨で他の仮想通貨を購入

ビットコイン(BTC)からイーサリアム(ETH)やリップル(XRP)など別の仮想通貨を購入する場合といった、仮想通貨同士の交換であっても所得が発生する場合があります。

この取引においても、「仮想通貨で決済したとき」と同じように、仮想通貨を一度売却して日本円に換金してから他の仮想通貨を購入するという取引と同じ扱いになります。

マイニング・ステーキング・レンディングで仮想通貨を取得したとき

マイニングやステーキング報酬、レンディングでの利子として仮想通貨を取得した場合はそのタイミングで所得が発生します。

このように取得したタイミングで所得とみなされるのは、「マイニング報酬」「ステーキング報酬」「レンディング報酬」「上場済み(取引がすでに行われている)である仮想通貨のエアドロップや取引所のボーナス」が主になるでしょう。

このうち、「マイニング報酬」についてはマイニングにかかった電気代や機器代などを経費として計上できることがあります。

このときの取得は後々売却した際の利益ではなく、獲得したときの取得価額から計算することになるので、注意してください。

ハードフォークなどで得た未上場通貨を売却したとき

ハードフォークやエアドロップで、まだ取引が行われていない未上場の仮想通貨を得たときは、売却したときが課税されるタイミングになります。

このような仮想通貨は取得価額が存在しないため、獲得した段階では「0円」とみなされ、最終的に売却して得られた金額がすべて利益となります。

仮想通貨(暗号資産)にかかる税金にはどんなルールがある?

先述した通り、仮想通貨取引で得た利益は雑所得に該当するため、税金を算出するためのルールもそれにのっとって行われます。

雑所得には次の4つのルールがあります。

- 総合課税

- 累進課税

- 損益通算禁止

- 損失の繰越控除禁止

では、それぞれの内容について詳しく解説していきます。

【総合課税】給与所得などの各種の所得金額の合計額に課税される

仮想通貨取引による所得は給与所得などの他の所得額と合計した金額に課税されます。

例えば年間の給与所得が700万円、仮想通貨取引による所得が300万円の場合、2つの所得額を合計した1,000万円となり、この金額から控除額などを差し引いた「課税所得」を基に、税金が算出されます。

これに対し、FXによる所得や株式の譲渡による所得は申告分離課税になるため、他の所得金額と合計せずに分離して税額を計算します。

【累進課税】所得が大きいほど課される税金が大きくなる

仮想通貨取引による所得は、上で述べたように給与所得など他の所得との合計額に課税されます。

さらに所得額が大きくなるほど税率が上がる累進課税で、最高で45%(住民税・復興特別所得税を含めると約55%)の所得税が課されます。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(参考:国税庁 No.2260 所得税の税率)

例えば、課税所得*が500万円の場合、所得税を計算してみると次のようになります。

*課税所得:所得から給与額控除などの控除額が差し引かれた後の実際に税金がかけられる所得のこと

【損益通算禁止】他の所得による利益と損失は相殺できない

事業所得などで利益が出ていて、仮想通貨取引で損失が発生した場合、この損失は他の所得と相殺することはできません。

また、給与所得を得ている会社員の方も、給与所得を雑所得の損失と相殺することはできません。

ただし、雑所得内では合計の所得で計算できるため、副業による雑所得が50万あり、仮想通貨取引による損失が10万円あるといった場合には、雑所得は合計の40万円として税金を計算することになります。

しかし、副業としての所得額が大きかったり、継続的に所得が発生していたりする場合は事業所得とみなされることもあるため、注意してください。

【損失の繰越控除禁止】生じた損失は翌年以降の利益と相殺できない

たとえば上場株式の売買によって生じた損失は3年繰り越すことができ、翌年以降に発生した利益から控除することができます。

しかし、仮想通貨取引により発生した損失は翌年以降に繰り越すことができません。

仮想通貨取引の所得・税金の計算方法は?

仮想通貨の所得は、「総平均法」もしくは「移動平均法」どちらかの計算方法で算出することになります。

一度使用した計算方法は原則として3年間変更できず、届けを出さない限り、個人の場合は「総平均法」、法人の場合は「移動平均法」になります。

どちらも最終的な所得額は同じになるため、取引の状況に応じて、どちらの計算方法であればスムーズに所得額を算出できるかを基準に選ぶようにしましょう。

より詳しい違いについては、こちらの記事で図解付きで解説していますので、参考にしてみてください。

仮想通貨取引の移動平均法と総平均法の違いを図解でわかりやすく解説

ここで計算した所得に加えて、その他所得と合算して税率および控除額が決まり、納税額を算出するといった仕組みになります。

仮想通貨取引で利益が出た年は、税金がかかるかどうか確定申告前に計算しておく必要があります。

今回はそれぞれの計算方法から、給与所得のある社会人の場合を想定してシミュレーションしてみましょう。

移動平均法による所得・税金シミュレーション

移動平均法は、仮想通貨を購入する度に単価を計算し、売却した際には単価と売却して得た利益の差額から所得を計算する方法です。

例えば、6月に1BTC=50万円、10月に1BTC=100万円の価格それぞれで購入したとします。

10月時点で2BTCを所有していることになりますが、BTCの購入単価は「50万円+100万円÷2BTC =75万」となり、これまでの購入価格を平均して1BTC辺り75万円であるとみなす形になります。

そして、年末に1BTCのみを100万円の価格で売却して確定申告を迎えるとき、仮想通貨取引による年間所得は「売却金額(100万円)-購入単価(75万円)=25万円」という計算になります。

ここに雑所得のルールから「総合課税」であるため、給与所得等他の所得と合算して、税金を算出することになります。

給与所得を400万円として、仮想通貨取引で生じた所得以外は無いとしたうえで最終的な総所得は「400万円+25万円=425万円」になります。

そして先ほどの累進課税にある所得ごとのテーブルから、「330万円を超え695万円以下」の「税率20%・控除額427,500円」が適用されます。

また、給与所得がある場合、令和2年度以降より合計所得金額が2,500万円以下であれば、基礎控除として48万円が控除されることになりました。

以上の内容から、雑所得の納税額は「総所得から基礎控除を引き、税率をかけて、雑所得分の控除を引いた額」で算出されるため、「(425万ー48万円)×20%ー427,500円=326,500円」となり、これが仮想通貨にかかる税金となります。

| 給与所得 | 4,000,000円 |

| 雑所得(仮想通貨取引による利益) | 250,000円 |

| 総所得【A】 | 4,250,000円 |

| 基礎控除【B】 | 480,000円 |

| 税率【C】 | 20% |

| 控除【D】 | 427,500円 |

| 支払う税金【(A-B)×C-D】 | 326,500円 |

そして、翌年には残った1BTCと前年に計算された購入単価75万円を引き継ぎ、購入の度に再度単価を計算していくといった形になります。

移動平均法は実態に即した計算であるため、間違いにくく、また都度所得の計算ができることから、納税額の見積や資金準備がしやすいことがメリットです。

デメリットとしては、都度計算しなければいけないという手間の多さがありますが、計算ミスや申告忘れなどのリスクも避けられるため、取引数の少ない場合にはおすすめです。

総平均法による所得・税金シミュレーション

移動平均法は購入の度に単価を見直し、売却時点での差額を算出するといった形でしたが、総平均法の場合は「期間内におけるすべての購入金額から平均を出す」という仕組みになります。

先ほどの例に加えて、年末に1BTCを100万円で売却した後、改めて120万円で1BTCを買い直したとします。

売却したタイミングで利益が発生しているため、所得を計算する必要があるのですが、移動平均法では「売却するまでの購入額から平均して単価を出す」のに対し、総平均法では「売却後に購入した単価も組み込み、仮想通貨の購入数総計から平均購入額を割り出す」ことになります。

そのため、売却前・後を問わず、期間内の購入単価は「50万+100万+120万÷3BTC=90万円」となり、年間所得は「売却金額(100万円) ー 購入単価(90万円) = 10万円」として算出されます。

給与所得がある場合は、20万円以下の雑所得は確定申告する必要がありませんので、その年は確定申告の対象外となります。

総平均法を利用するメリットとしては、後でまとめての計算が可能という手間の少なさになります。

トレーダーなど取引回数の多い人であれば、総平均法の方が計算しやすいかもしれません。

また、移動平均法に比べて総平均法は、価格が上昇トレンドにある際には所得が低くなる可能性が高いですが、年度末になるまで購入単価を算出することができず、実際に納税が必要なのか・金額はいくらになるのかなどがわかりにくくなり、結果として高額納税が必要となってしまうなどのデメリットが存在します。

仮想通貨で損失が出たら税金の支払いや確定申告が不要?

仮想通貨取引で最終的にマイナスになった(損失が出た)場合は確定申告も原則不要であり、税金の支払いもありません。

ただし、先述した2種類の計算方法(移動平均法・総所得法)によっては、最終的に赤字であっても計算上は利益が出ているという状況になることもありますので、一度細かく計算してみることをおすすめします。

また、雑所得に該当する他の所得がある場合は、仮想通貨取引の損失を相殺して税金対策をすることも可能ですので、そのうえでもきちんと計算した方が良いでしょう。

また、先述した「損失の繰越控除禁止」というルールがあるために、翌年に利益が出た場合は、そのすべてが所得とみなされてしまいます。

そのため、損失が確定してしまった場合は、利益もある程度確保してその年はプラマイゼロに近づけ、翌年に持ち越す分を少し減らしておくのも税金対策のひとつと言えます。

参考:仮想通貨(暗号資産)の損失は相殺できる?確定申告は必要?赤字になったらできる税金対策

仮想通貨の確定申告のやり方は?

確定申告とは、その年の1月1日から12月31日までの1年間に得た所得金額と所得税額を計算し、支払うべき税額がある場合には、その翌年の2月中旬から3月15日の期間に申告書を税務署に提出することをいいます。

会社員や公務員の方の多くは源泉徴収、年末調整などによって納税するので確定申告の必要はありません。

しかし、以下に一つでも当てはまる人は確定申告が必要になります。

- 給与収入が年間2,000万円を超える人

- 給与所得や退職所得以外の所得金額(仮想通貨による所得を含む)の合計額が20万円を超えている人

- 給与を2か所以上からもらっている人

- 住宅借入金等特別控除(住宅ローン控除)の適用を受ける人(初年度のみ確定申告が必要)

- 雑損控除、医療費控除、寄付控除の適用を受ける人(ただし、ワンストップ特別制度により、ふるさと納税の場合で寄付先が5自治体以内であれば確定申告は不要

- 配当控除の適用を受ける人

- 同族会社の役員などで、その同族会社からの給与以外に貸付金の利子や資産の賃貸料を受けている人

一般の会社員で仮想通貨取引を行っている人は、上記の②を確認してみて下さい。

仮想通貨取引による所得が20万円を超えている場合は②に該当するため、確定申告が必要となる可能性があります。

※海外FXによる所得やアフィリエイト報酬など、雑所得内で損益通算した時に雑所得の合計額が20万円以下になる場合は確定申告の必要はありません。

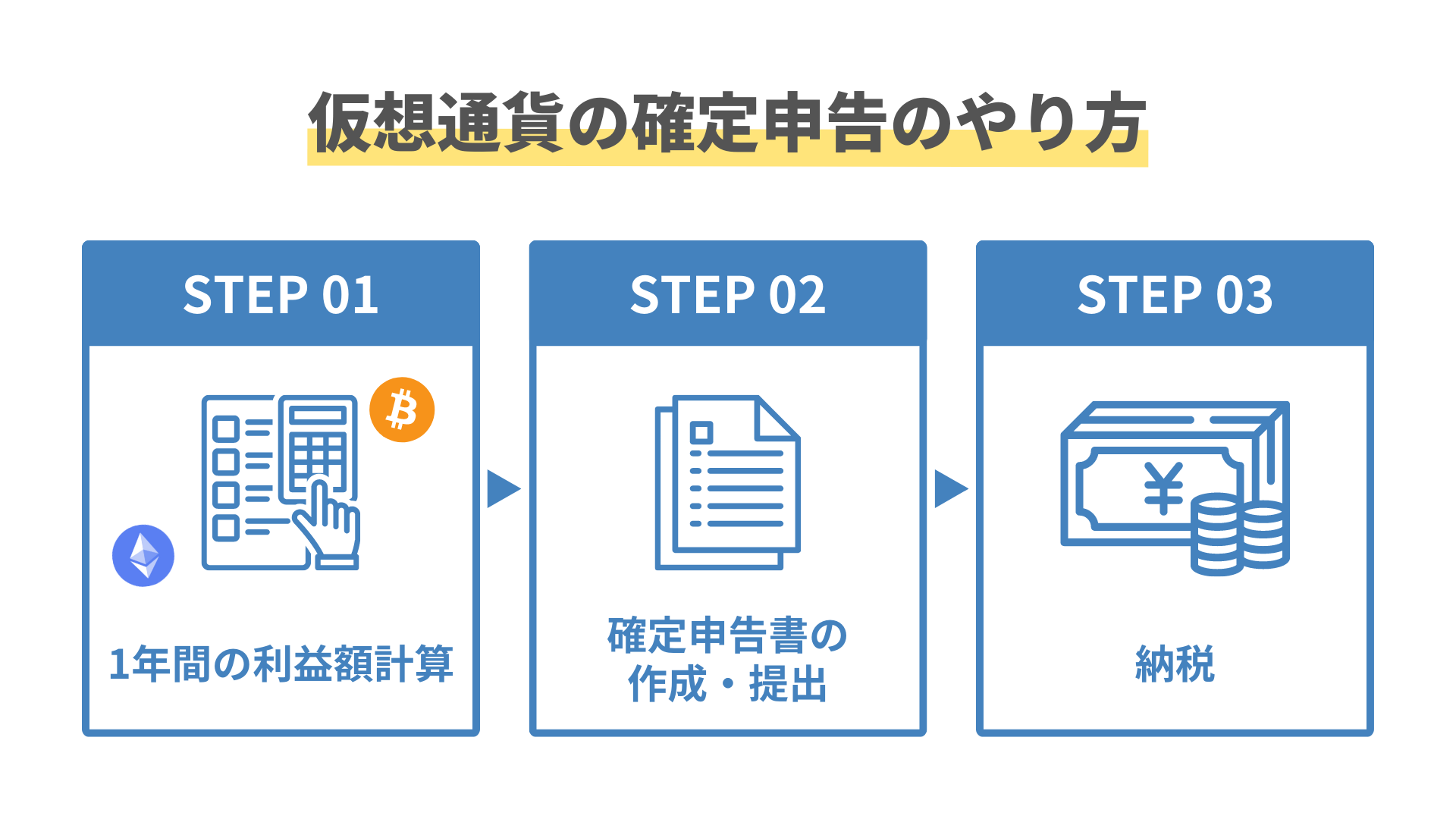

仮想通貨の確定申告は上記の3ステップで完了します。

仮想通貨に関する税金の仕組みや用いられる計算方法について解説してきましたが、ここからは確定申告が必要となった場合の手順等をお伝えしていきます。

STEP① 1年間の仮想通貨の利益計算

まずは、仮想通貨取引で発生した利益の金額を計算します。

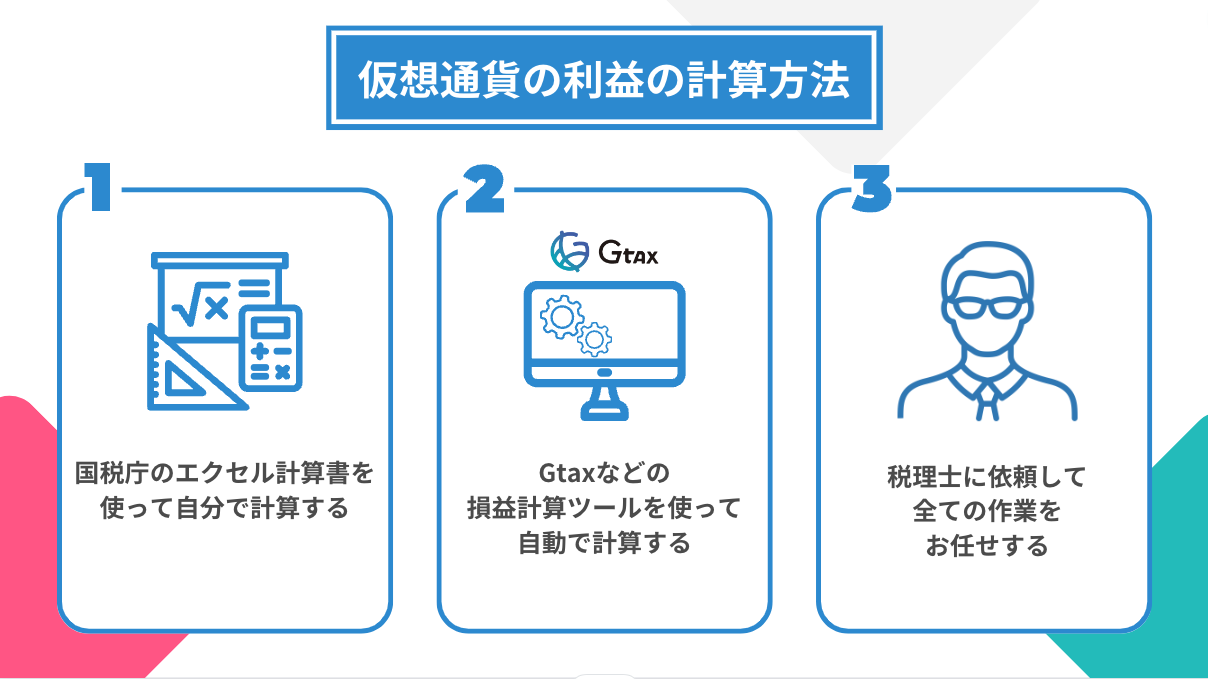

計算のやり方は大きく分けて3つあります。

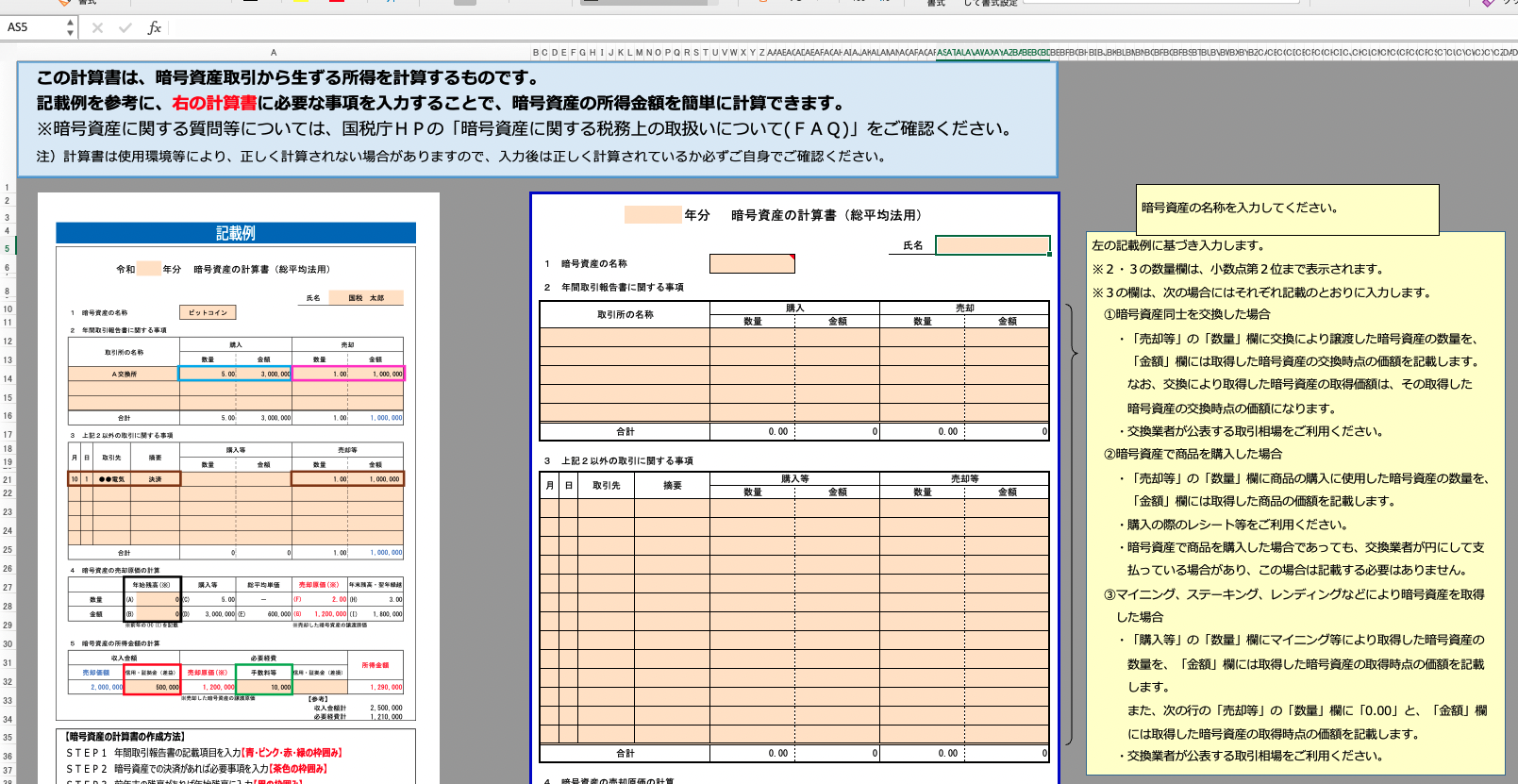

1, 自分で計算する おすすめ度★

国税庁が公開しているエクセル形式の計算書を利用することで利益額を計算することができます。

しかし、取引の件数が多い場合や海外の取引所を利用している場合、作業の手間が大きく、計算することが難しい、またはできないケースもあります。

利用できる方が限られているので注意が必要です。

【参照:国税庁】

暗号資産等に関する税務上の取扱い及び計算書について(令和5年12月)

また、エクセルを使って自己流で利益の計算を行う方も多くいらっしゃいますが、仮想通貨の利益計算は非常に難易度が高いことや、一度計算ミスをすると来年度以降も計算結果がズレるといった理由からおすすめできません。

2, Gtaxなどの損益計算ツールを使う おすすめ度★★★

仮想通貨の損益計算ツールは、初心者から上級者まで幅広い方に対応できるように作られており、計算に関する知識がなくても簡単に利益を計算することができます。

「Gtax」は国内外70以上の取引所、15,000以上の仮想通貨に対応しており、取引所やウォレットからダウンロードできる取引履歴ファイルをアップロードするだけで計算が完了します。

取引の量が多くない方であれば無料で計算できるので、計算方法に迷っている方は一番最初に試してみることをおすすめします。

3, 税理士にお任せする おすすめ度★★

税理士に依頼すれば、仮想通貨の利益の計算から、確定申告書の作成・提出まですべてをお任せすることができます。

しかし、仮想通貨に詳しい税理士を見つけることが難しい点や、仮想通貨の取引状況によっては費用が50万円を超えることも少なくないため、多くの方にとっては少しハードルが高いかもしれません。

利益額が大きく税務調査をしたい方や費用をかけてでも時間や労力を節約したい方におすすめです。

STEP② 確定申告署の作成・提出

仮想通貨の利益の計算ができたら、確定申告書を作成して提出します。

損益計算ツールのGtaxを使って計算すると、以下のように1年間の利益額が表示されます。

この金額を確定申告書の雑所得の欄に記入します。

2023年度の確定申告は、2024年2月16日(金)〜3月15日(金)の期間で行う必要があります。最近では国税庁のetaxを利用することで確定申告書の作成から提出まで全てをオンラインで行うことができますので確認してみてください。

国税庁:確定申告特集

令和5年分 確定申告特集(国税庁)

以下の記事にてGtaxの計算結果を確定申告書に記入する方法も紹介していますのでご確認ください。

STEP③ 納税

確定申告書の提出が完了すると、納めるべき税金の額が確定します。

こちらの期限も確定申告の期限と同じ日までになりますので、忘れずに納税しましょう。

ただし、振替納税を選択した場合、引き落とし日が4月の下旬ごろになるため、実質納税期限を1ヶ月ほど延長できます。

納税の方法は口座振替やクレジットカード、コンビニ支払いなどさまざまな支払い方法が用意されているため、自分にあったものを選択することができます。

サラリーマンが仮想通貨に投資したら?知っておきたい税金と確定申告のポイント

趣味または副業として、仮想通貨への投資を行う人がほとんどかと思われます。

ただ、サラリーマンだと税金も給与から天引きとなり、確定申告をする機会もないため、いざ確定申告が必要となった際に戸惑ってしまうかもしれません。

また、副業禁止の会社にいることから、もし利益が出た際にどうしようと悩んでいる人もいるでしょう。

ここで、仮想通貨にかかる税金と確定申告にサラリーマンはどのように対処していけばいいのか、いくつか押さえておきたいポイントを解説していきます。

より詳しい内容はこちらの記事で解説していますので、併せて読んでみてください。

サラリーマンの仮想通貨(暗号資産)投資は副業で会社にバレる?雑所得でバレない確定申告の方法を解説

仮想通貨取引が副業かどうかは会社のルール次第

これまで、副業は原則禁止という就業規則のモデルが厚生労働省のガイドラインでも示されていましたが、ここ数年になって副業が可能となる動きが増えてきています。

ただ、未だ副業を禁止している会社も少なくはなく、副業が可能かどうかは会社のルール次第となっています。

仮想通貨への投資も給与以外の所得を得る可能性があるために副業とみなされることも考えられるので、仮想通貨取引を行う際には、まず会社の就業規則を確認するようにしましょう。

住民税から副業していることはバレるが、仮想通貨による所得かどうかは不明

サラリーマンがこっそりと副業に仮想通貨(暗号資産)の取引を行っているとして、確定申告をすればそれがバレるというものではありませんが、何かしらの副業をしているのかどうかがバレてしまう可能性はあります。

確定申告をすると所得に応じた住民税が算出されますが、その支払い方法について、個人が直接支払う「普通徴収」と、会社から支払われる給与にかかる住民税と合わせて支払う「特別徴収」のどちらかを選ぶことになります。

この際、「特別徴収」を選ぶと、役所から会社に副業によって増えた住民税を通知することになるため、会社は「何か副業をしているために住民税が増えている」というのがわかってしまいます。

あくまで副業によって所得が増加したことが住民税からわかるだけで、仮想通貨取引を副業にしているなど明確な内容はわかりません。

副業していることがバレたくない・副業禁止の会社で仮想通貨取引を始めてしまったという場合には、住民税の支払い方法を「普通徴収」にして直接支払うようにしましょう。

給与所得のあるサラリーマンは仮想通貨取引による所得が20万円以下なら確定申告が原則不要

給与所得がある場合、雑所得が20万円以下であれば確定申告は原則不要です。

そのため、仮想通貨による所得だけで20万円以下の状態なら、確定申告を行わなくても良く、税金を払う必要もありません。

ただし、仮想通貨による所得が20万円以下で税金を払う必要がなくても、確定申告が必要となる場合があります。

例えば、医療費控除や住宅ローン控除など、各種控除を受ける場合は所得の額に限らず、確定申告を行わなければいけません。

ほかにも、副業としてアルバイトをしたことで雑所得の合計額が20万円を超えていた場合や、主な給与が年間2,000万円を超えている人の場合は、確定申告と税金の支払いが必要になります。

「仮想通貨での利益が20万円以下だから確定申告の必要も、税金の支払いも無い」というわけではなく、その他の収入の有無や何かしらの控除を受ける場合などは確定申告の必要があり、それによって税金が多少増えるケースもあると理解しておきましょう。

仮想通貨にかかる税金でよくある質問

最後に、よくある質問・疑問に対してまとめていきます。

また、詳細に解説している記事も紹介しますので、わからなかった場合などはそちらも参考にしてみてください。

仮想通貨の収入が300万円を超える場合は事業所得となりますか?

2022年12月に国税庁の仮想通貨税務に関するFAQ資料が1年ぶりに更新されました。

資料には、仮想通貨取引で年間の収入が300万円を超えていて、帳簿書類がある場合は原則として事業所得として区分されると明記されるようになりました。

仮想通貨の所得を事業所得として申告できると、青色申告で多くの控除を受けられたり、他の事業所得と損益通算できるなど、雑所得にはないメリットがありますが、安易に事業所得として申告を行うのはリスクが伴います。

今回、300万円の収入という基準が設けられましたが、仮想通貨投資が「事業」として認められるかどうかの判断においては、営利性・反復性・事業性が優先されます。

一般的なサラリーマンが副業として仮想通貨投資を行っているケースでは「事業」として認められない可能性が高いため、慎重な判断が必要となります。

詳しくは以下の記事にて解説していますのでご確認ください。

参考:【国税庁FAQ】個人でも事業所得にできる?仮想通貨税制の変更点を解説

確定申告しなかった場合はバレますか?

JCTA(一般社団法人日本仮想通貨税務協会)主催の仮想通貨の確定申告セミナーにて、仮想通貨税務に特化した「たまらん坂税理士法人」の坂本税理士が税務調査について語りました。

坂本税理士は、仮想通貨投資家の中には利益が出ているのに申告しない人が多いと述べたうえで、「仮想通貨投資家には税務調査は利益の大きい人だけが対象になると思っているが、税務調査は国税局・税務署と大きさの違う組織が行っている。当然、上(利益の大きい人)には上の組織が行き、下(利益がそんなに出ていない人)には下の組織が行く。そのため、税務署は、小さな利益でもどんどん拾っていく。」とお話しました。

参考:【小さな利益でも対象に?】仮想通貨の税務調査の現場に立つ税理士が語るリアル

また、国税庁は2019年7月に電子商取引チームを全国に配置し、取引所などの業者に対して情報提供の要請ができるようになりました。

無申告者や過少申告者に対して効率的に税務調査を行うことができるようになるので、申告していない人は早めに申告したほうがいいでしょう。

もし過去に申告しなかった場合、今からでも納税ができます。

国税庁にて「過年度申告(期限後申告)」を行うのです。過年度申告の際は、ペナルティとして「延滞税」がかかります。

この延滞税は期間が長くなるほど税率が高くなるので、早めに申告するといいでしょう。

参考:国税庁「No.2024 確定申告を忘れたとき」

無申告の場合はどのようなペナルティがありますか?

確定申告の税金を申告しなかった場合には、さまざまなペナルティがあります。

例えば先に説明した「延滞税」は最大14.6%とかなり高い税率で、さらにお金を払うよう指導されてしまいます。

納める税金が少なかった場合には、最大15%の「過少申告加算税」の対象になることもあります。

このほかにもさまざまなペナルティがあるため、正確に税金を計算しておくといいでしょう。

参考:ビットコインなど仮想通貨の税金を払えないとどうなる?税金の罰則を知っておこう

高すぎる税金が払えないときはどうしたらいいですか?

税金額が高すぎて納税を先延ばしにすると、先に説明した延滞税などが発生してしまいます。

さらに税務署から督促状が届き、最終的に財産を差し押さえられる可能性があるのです。

年末に税金額をGtaxなどで自動計算した結果、税金が払えないと分かったら、まず税務署に相談して「納税の猶予」を認めてもらいましょう。

その際、他の仮想通貨の売却など「換価」を提案されることも考えられます。

すぐに税務署に行くのが怖い方は、仮想通貨に詳しい税理士に相談するのも手段のひとつです。

1人で抱え込まず、専門家を頼るといいでしょう。

仮想通貨の税金の年またぎでの計算はどうなりますか?

株式投資やFXなどでは、確定申告によって損失を繰越せる制度があります。

例えばFXで2021年に100万円の損失を出した際、その損失を確定申告しておきます。

すると2022年に300万円の利益が出た場合、100万円の損失を相殺して、200万円の利益として申告することができるのです。

ところが仮想通貨では、こうした損失の繰り越しが認められていません。この点に注意しておきましょう。

ただし、仮想通貨を取得した際の「平均取得単価※」は、年度をまたぐ場合は引き継がれ、翌年の利益計算の際に使われます。

※平均取得単価:仮想通貨1枚あたりの原価のこと。

例えば2022年末時点において、1BTCの平均取得単価が300万円で、翌年1月にその1BTCを500万円で売った場合、500万円ー300万円=200万円の利益となります。

このようにその年の平均取得単価は税金の計算時に利用されますので、その年に利益が出ていない場合でも損益計算を行い、保有している通貨の平均取得単価を把握しておくことが重要です。

アルトコインなど他の仮想通貨でも同様の税金がかかりますか?

アルトコインやビットコインなどその種類に問わず、仮想通貨による取引で得た所得に税金がかかります。

また先にも述べた通り、「ビットコインでアルトコインを購入する」といった仮想通貨同士の取引も課税対象となり、利益が発生する場合があるので注意してください。

ビットコイン(BTC)で100万円稼いだら税金はいくらになりますか?

例として、ビットコイン(BTC)を取引して100万円分の利益が出た場合の税金(所得税+住民税)は、約4万円ほどになります。

これは給与所得など他の所得が全くなく、健康保険や国民年金への支払いも行う条件下で算出したものであり、状況によって変わります。

他の所得がある場合は、総合課税の仕組みにより、仮想通貨取引による雑所得とそれらを合わせた金額から税率を算出する必要がありますので注意してください。

ビットコイン(BTC)で1億円稼いだら税金はいくらになりますか?

仮想通貨取引によって億単位の資産を得た人を「億り人」ということもありますが、例えばビットコイン(BTC)で1億円の利益を上げた場合の税金はどうなるか、計算してみましょう。

今回はその他の所得を加味せず、一個人に課される税金として計算してみます。

まず税率について、雑所得の税率テーブルより「4,000万円超」の所得となるため、「税率45%・控除額4,796,000円」の適用となります。

また、所得が2,500万円を超えている場合は基礎控除も受けられません。

これに加えて、住民税の税率10%も加わり、全体で「利益の55%」が税金となります。

例題の「ビットコインで1億円稼いだ場合の税金」は「(1億×55%)-4,796,000円=50,204,000円(5千20万4千円)」ということになります。

実際には、所得に連動する国民健康保険の金額や、状況によっては基礎控除以外の控除の内容も変わるため、この金額になるとは限りませんが、4,000万円を超えると利益の半分ほどが税金として課されるものとして考えておくと良いでしょう。

ビットコイン(BTC)を持ってるだけで税金はかかりますか?

ビットコインに限らず、仮想通貨をただ所有するだけで税金がかかることはありません。

しかし、先述した通り、所有しているビットコインをレンディング(貸仮想通貨)したり、イーサリアム(ETH)などをステーキングしたりなど保有することで報酬を得られる仕組みを利用していると、その報酬額次第で税金が発生することもあります。

まとめ

仮想通貨取引で得た所得は「雑所得」に分類され、累進課税により所得額次第で最低5%から最大45%まで変化します。

さらに住民税なども加わることを考えると、最終的な税率は最低15%から最大55%までになります。

所得額によっては株式投資やFXと比較して税率が高くなることがありますが、「税率が高いから申告しないでおこう」や「どうせ申告しなくてもバレないだろう」と考えて確定申告を怠ると、税務署に申告漏れを指摘されてペナルティを受ける可能性があります。

そのため、課税されるタイミングをしっかりと理解し、確定申告が必要となった際にはきちんと行うようにしてください。

計算方法についても説明しましたが、Gtaxのような損益計算ツールを使えば、暗号資産取引所から取得できる取引履歴をアップロードするだけで自動で計算を行うことが可能です。

手計算が面倒な方や、計算が間違っていないか心配な方は、こうしたツールを活用するのがおすすめです。

仮想通貨の損益計算ソフトGtax

- 国内外幅広い取引所に対応

- 取引履歴をアップロードするだけで自動計算

- メールアドレスのみで簡単登録